Me refiero, claro está, a las que considero mejores pautas para afrontar el arduo contexto financiero en el que nos encontramos, tanto en los mercados de acciones como en los de bonos. Si bien es cierto que cuando se considera una inversión, o la composición de una cartera, no hay verdades absolutas pues la percepción del riesgo es subjetiva y el comportamiento de los mercados es siempre incierto, creo que es necesario reflexionar y recordar algunas reglas que, al menos, funcionan casi siempre cuando las cosas se ponen difíciles.

El crecimiento y las tendencias no duran siempre

Nos guste o no, las cotizaciones de los activos acaban respondiendo a sus valoraciones y expectativas. En la actualidad, las valoraciones de las Bolsas de Estados Unidos son históricamente altas y se apoyan en elevados márgenes de las compañías, en bajas rentabilidades de la renta fija y en unos niveles de desempleo casi nunca vistos. Por eso, pese al aparente vigor de la economía estadounidense, no me sorprendería que la evolución de las cotizaciones de muchas compañías, especialmente de las grandes tecnológicas, experimentase retrocesos que acabarían por arrastrar a buena parte del mercado (ya está sucediendo en muchas sesiones).

¿Se salvarían en el escenario descrito otros mercados “menos caros” como Europa y, sobre todo, zonas emergentes y Japón? Probablemente sufrirían también, aunque menos. La situación de los tipos de interés y el comportamiento del Dólar serían determinantes en ese momento. En todo caso, tener un peso de Bolsa muy ajustado al riesgo de cada inversor y centrado en los citados mercados son las directrices a seguir. No olvidemos que, aunque alargo plazo el riesgo bursátil acostumbre a obtener recompensa, en el impasse, el sufrimiento que la volatilidad ocasiona a muchos inversores no equilibra el potencial premio futuro.

Contar siempre con activos poco correlacionados con la Bolsa (y la Renta Fija puede seguir sin serlo)

El año 2018 está siendo muy perjudicial para casi todos los tipos y subtipos de activo y la Renta Fija es de los peor parados. Esta negativa tendencia de los bonos puede continuar algún tiempo más, especialmente en los activos denominados en Euros. De ahí que haya que buscar otras fuentes de descorrelación para poder afrontar los próximos trimestres con cierta protección frente a un riesgo bajista generalizado y no confiar en las carteras multiactivo tradicionales.

Algunas inversiones suelen mostrarse más estables en los momentos complicados de mercado:

- La liquidez es siempre el mejor aliado para el inversor en los entornos de volatilidad. Sé que muchos lectores estarán pensando en la penalización que su tenencia puede comportar, pero la inflación actual sigue siendo baja y el coste de la seguridad que el cashproporciona puede ser asumible para muchos inversores. Además, las correcciones del mercado pueden crear oportunidades atractivas de compra y, para aprovecharlas, las posiciones líquidas estables con baja remuneración son indispensables.

- La gestión alternativa con orientación market neutral sobre la que he escrito en varias ocasiones en este blog.La diversificación y una correcta elección son fundamentales en este tipo de activo para lograr generar rentabilidades homogéneas, pues la dispersión de resultados entre gestores es muy elevada.

- Para aquéllos cuya aversión al riesgo lo permita, inversiones con menor liquidez como private equity (mal llamado capital riesgo en español) y private debt and loans (deuda y préstamos privados) suelen ser fuentes de estabilidad en las valoraciones de una cartera cuando los activos financieros tradicionales caen. La prima de iliquidez en un entorno de bajas rentabilidades tiene un mayor valory la visión de largo plazo facilita con frecuencia mayores retornos.

No dejarse llevar por la ansiedad y vender esperando volver a comprar cuando todo esté tranquilo

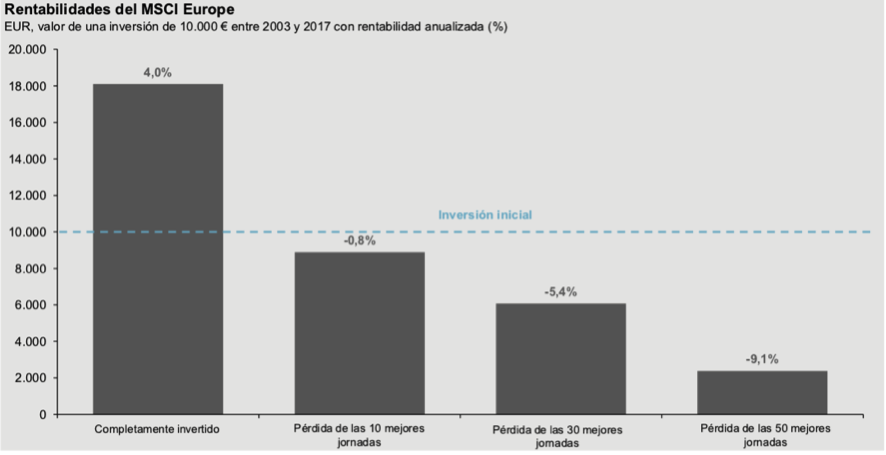

Una cosa es ajustar los pesos en cartera y otra muy distinta intentar acertar con los tiempos del mercado. Es muy conocida la estadística que muestra los malos resultados que se obtienen cuando un inversor se pierde algunas de las mejores sesiones bursátiles. Creo que el gráfico de JP Morgan se explica por si solo:

Fuente: Bloomberg, MSCI, J.P. Morgan Asset Management, Guide to the Markets – Europa.

Fuente: Bloomberg, MSCI, J.P. Morgan Asset Management, Guide to the Markets – Europa.

¿Preparados para tiempos difíciles?

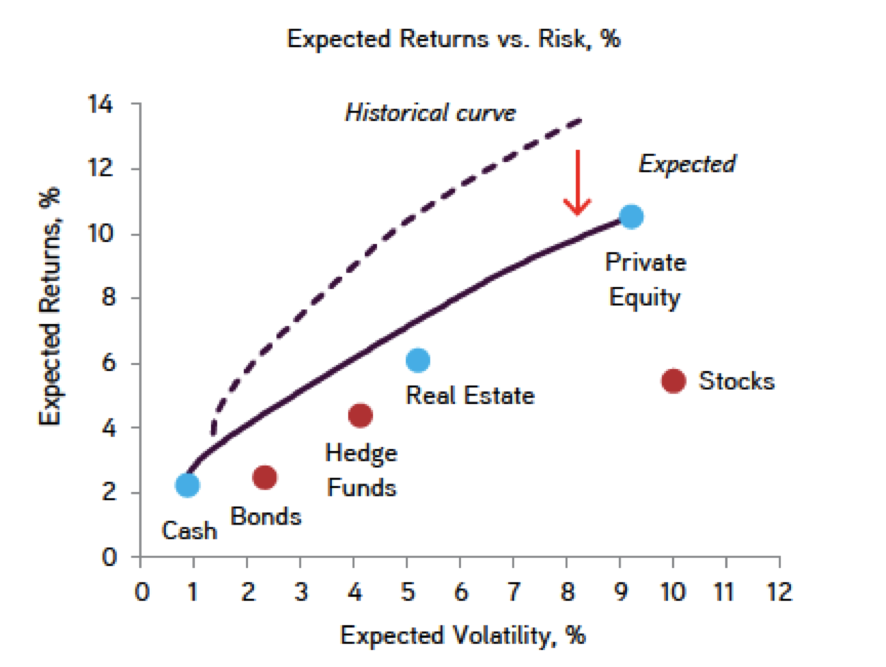

Nadie sabe cuándo ni hasta qué punto puede complicarse la situación de los mercados financieros. Creo que una buena distribución de cartera ajustada al riesgo de cada uno y la elección de los mejores vehículos de inversión para cada tipo de activo van a ser la clave del éxito. Siempre lo son, pero quizás lo serán más si se confirman las previsiones de algunos analistas como el KKR Global Institute que muestra en su último informe de estrategia el siguiente gráfico que relaciona rentabilidad y volatilidad tanto históricas como esperadas, siendo estas últimas inferiores a lo visto en el pasado:

Fuente: KKR, Cambridge Associates, Bloomberg.

Fuente: KKR, Cambridge Associates, Bloomberg.

Asesórense bien y sean prudentes.