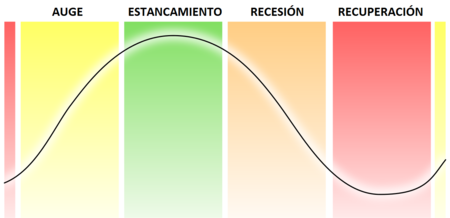

Cuando el crecimiento económico se frena y muestra tasas negativas decimos que estamos en recesión. Cuando esa tendencia se invierte comienza la recuperación. La combinación de ambas fases se llama ciclo económico. Pues bien, el ciclo actual no es normal, el retroceso se basó en una variable anómala (un virus que frenó el movimiento de las personas y con él de las economías) y la vuelta al crecimiento tampoco está siendo una recuperación convencional. Por ello, lo que está sucediendo en los mercados financieros es especialmente difícil de parametrizar. Y todavía más lo que nos queda por delante.

De ahí que se planteaba la gestora de Pimco Geraldine Sundstrom en un reciente informe que, después de que la inflación tocara techo en mayo y se asumiera su transitoriedad (creencia generalizada en el mercado y que viene repitiendo la Reserva Federal), lo que nos espera a partir de ahora es altamente incierto: “¿una acusada caída de la tasa anual de inflación?, ¿un estancamiento?, ¿se pondrá a prueba la paciencia de la Fed? Solo el tiempo lo dirá, ya que la naturaleza sin precedentes de esta recuperación dificulta enormemente hacer pronósticos”. En definitiva, estamos ante un ciclo económico “especial” y lo que puede frenarlo también lo será. Veamos algunos de los posibles detonantes.

Escasez de suministros, sobre todo chips/semiconductores

Hemos pasado de una situación de bloqueo de la actividad en la mayor parte de los países a un boom de actividad industrial que ha creado una verdadera disrupción (palabra de moda) en las cadenas de suministro de muchos sectores industriales. Y es que la utilización de la capacidad industrial en EEUU se sitúa actualmente en el nivel más alto de las últimas décadas según los indicadores de confianza americanos y el informe de Capital Group que citaba aquí hace algunas semanas se exponía que los semiconductores podrían convertirse en el nuevo petróleo. Mostraba el informe de esta gestora americana el siguiente gráfico que indica la expectativa de penetración de los semiconductores en la economía mundial:

Fuente: Capital Group y Bloomberg

El hecho de que los semiconductores se hayan convertido en un imperativo estratégico ha suscitado la preocupación de las autoridades estadounidenses, chinas y europeas, y su importancia estratégica provoca fricciones geopolíticas. No obstante, como ya se demostró en la época de Trump, si hace falta llegar a un acuerdo para mantener el ritmo de la economía de EEUU, éste se alcanzará aunque sea con Kim Jong Un y Biden será el segundo presidente americano en caminar en suelo norcoreano (el primero fue el propio Trump).

La política de tipos a cero y la compra de bonos por los bancos centrales acabará algún día

Hace unos días la Reserva Federal (Fed) adelantaba sus revisiones de subida de tipos y elevaba sus expectativas de inflación. Los miembros de la Fed ya ven hasta dos subidas de tipos en 2023, en contraste con la situación de hace tres meses, donde veían la primera subida de tipos en 2024. Si la Fed acelera su ajuste monetario dispone de dos posibilidades que resumiendo son bien frenar las compras de bonos y reducir su balance o bien endurecer su política monetaria convencional subiendo sus tipos de intervención.

Probablemente combinará de manera pausada ambas vías y como resultado de ello la curva de tipos subirá, los precios de los bonos soberanos sufrirán algo más (llevan un mal 2021) pero los mercados no deberían asustarse en exceso por ese movimiento. Y en Europa, lo mismo, aunque todo más despacio.

La Deuda Pública hay que pagarla

Contaba en enero pasado cómo la situación de la Deuda de los Estados era un disparate. La crisis del Covid se ha superado, desde un punto de vista económico y financiero, imprimiendo dinero y pidiendo prestado. Una droga monetaria que enmascara el dolor pero que no cura las heridas.

La inflación y el control del gasto público son las vías que deberían impulsar la normalización de una deuda de los Estados que realmente nunca se va a pagar pero cuyos intereses deben seguir siendo atendidos. Y para esto, no vislumbro todavía grandes obstáculos.

No se percibe la causa y por eso los inversores mantienen exposición

La caída y recuperación de la economía global, unida al retroceso y al auge de los mercados financieros, no son comparables con nada del pasado. No obstante, la experiencia nos demuestra que las tendencias no duran indefinidamente. Ante ello, mantener la exposición a activos de riesgo (renta variable) y a determinados tipos de renta fija (financiera, flotantes) combinándolo con bastante cash, continúan siendo las pautas a implementar en las carteras. Y, por supuesto, sin olvidar el “karma” de cualquier buena cartera de inversión con el que finalizaba la pasada semana: diversificación y plazo.

Asesórense bien y sean prudentes.