Los mercados ignoran el aumento de la inflación en EEUU confiados en que será transitorio y que no impedirá el mantenimiento de los estímulos monetarios. Esta es la conclusión más rápida de lo sucedido tras conocerse que la inflación americana ha repuntado con fuerza en los últimos meses y en mayo el IPC se elevó hasta el 5%, un aumento de ocho décimas frente al mes anterior y de nuevo por encima de las expectativas del mercado. Por su parte, la tasa subyacente se elevó hasta niveles del +3,8% interanual, situándose en máximos desde 1992. Tras conocerse los datos, los mercados de acciones y de bonos se mantuvieron/siguieron subiendo. ¿El mundo al revés?

Los mercados financieros no son ilógicos, simplemente son así

Como dice el gran Hodar en su blog La Bolsa de Cristal, “ganar dinero en Bolsa es fácil y el procedimiento se explica en quince segundos: compre barato y venda caro pero si quiere saber qué es caro y qué es barato va a necesitar dedicar años de estudio al tema y disponer de un fino olfato para evitar que le den gato por liebre”.

O dicho de otra manera, las Bolsas, y con frecuencia también la Renta Fija, no se mueven en el corto plazo de manera coherente con las variables macroeconómicas. Hay otros factores relevantes, sobre todo los ligados al sentimiento y la confianza del inversor, que acostumbran a ser determinantes en el corto plazo.

¿Qué está moviendo los precios de acciones y bonos en estos momentos?

El factor principal es el avance de la vacunación en los países desarrollados que, lamentablemente, continúa siendo dramático en muchas zonas emergentes. En EEUU, Reino Unido y en la mayor parte de la Unión Europea se logrará la inmunidad de rebaño durante el verano y los PIB de estas zonas recuperarán pronto niveles pre-pandemia. En este entorno:

- Las Bolsas de EEUU reflejan bien el estado de crecimiento de su economía y se mantienen fuertes a pesar de las exigentes valoraciones.

- Las Bolsas de la Eurozona valoran esa favorable expectativa de crecimiento y tienen todavía un fuerte recorrido al alza a poco que el BCE mantenga los estímulos como parece que va hacer (Lagarde lo confirmaba el pasado jueves).

- La de Japón refleja una situación mucho mejor de lo que se ve en su economía y sigue recuperando la mala racha de los últimos años.

- La Bolsa de Reino Unido tiene un peor comportamiento pues la economía de este país sigue lastrada por el binomio Brexit/pandemia.

Además, el fuerte aumento de los beneficios empresariales – que continuará en 2022 – ha abaratado los múltiplos bursátiles haciendo que la prima de riesgo de las acciones sea aún atractiva y pueda absorber subidas moderadas de los tipos de interés sin provocar un deterioro de las cotizaciones bursátiles.

La Renta Fija, por su parte, se ve penalizada por esta buena perspectiva de crecimiento económico y va perdiendo el pulso de los precios (peor bonos soberanos que privados). El comportamiento es más positivo en ciertos tipos de bonos como el high yield y los bonos financieros más correlacionados con el progreso de las economías y de los beneficios empresariales y menos condicionados por las posibles subidas de tipos en los plazos medios y largos.

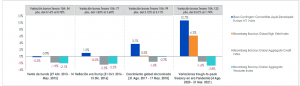

Claro ejemplo de lo anterior es el comportamiento de los bonos contingentes o CoCos que durante períodos de grandes variaciones al alza en los rendimientos de los bonos soberanos hacen brillar su efecto de diversificación al obtener una rentabilidad mejor que en muchas otras áreas de la Renta Fija, como refleja el gráfico a continuación:

Fuente: WisdomTree y Bloomberg.

Mantener la elevadísima diversificación y no olvidarnos de las grandes tendencias

Como recordaba un reciente análisis de UBS, los mercados financieros parecen inmersos en un cambio de la narrativa dominante, desde el «crecimiento e inflación bajos para siempre» a una dinámica reflacionista que castiga a los bonos (aunque no a todos como hemos visto), que todavía está impulsando a las acciones con una rotación hacia negocios cíclicos y Value. No obstante, es probable que este cambio de narrativa sea temporal y que, cuando el crecimiento vuelva a la tendencia, los inversores vuelvan a volcarse en las transformaciones estructurales y en las grandes tendencias. Diversificación y plazo, como siempre.

Asesórense bien y sean prudentes.