En las previsiones para 2021 que publicó Expansión.com en este blog acababa diciendo: «Es evidente que la coordinación monetaria y fiscal ha ayudado a sostener la actividad económica en 2020 con unos bancos centrales manteniendo los costes de financiación increíblemente bajos para que los Estados pudieran emitir más deuda y dedicar los recursos necesarios para ayudar a consumidores y negocios. Pero pronto llegará el momento en que los gobiernos tendrán que reducir sus déficits y niveles de deuda pues, de lo contrario, las finanzas públicas serán insostenibles y muchos países quebrarán y con ellos sus ciudadanos. Es ésta la variable que más debemos vigilar y la que podría alterar negativamente el curso de recuperación de las economías y la buena marcha de los mercados…» Hoy analizaré si ese riesgo de quiebra está cerca.

El Covid nos ha endeudado todavía más

El último informe de estrategia de UBS decía que la deuda pública, disparada por la pandemia, quizás nunca retroceda al nivel de 2019 y ya entonces era muy alta, añado. El Fondo Monetario Internacional (FMI) alertaba a finales del pasado año de que la deuda global igualaba por primera vez al tamaño de la economía mundial y era especialmente preocupante en países como España que se sitúa entre las economías desarolladas con más deuda y déficit sobre PIB (123 y 14,1% respectivamente según la estimación del FMI). Aun así, el banco suizo no vislumbra una crisis de deuda y cree que el problema se irá digiriendo con una combinación de tipos perpetuamente bajos, más tolerancia a la inflación, impuestos más altos y ajustes en gasto público. ¿Realidad o voluntarismo? Un poco de ambos, estimo.

Los tipos a cero dan vida a los Estados

El fenómeno de la represión financiera del que he escrito en muchas ocasiones en este blog y citaba en marzo del pasado año recomendando la inversión en bonos (un acierto, a la postre, que me gusta recordar – igual que hago al reconocer los errores -), hace sostenible la montaña de deuda pública que nos rodea. Sucede que en el fondo se están transfiriendo rentas desde ahorradores a deudores sobre la base de unos tipos de interés artificialmente bajos. Ello también facilita la subida de precio de los activos de riesgo, acciones cotizadas fundamentalmente, pues los tipos de descuento empleados en sus valoraciones son tan bajos que compensan cualquier prima de riesgo y facilitan su brillo bursátil.

Debemos ser conscientes de la realidad

Como explico en el punto anterior, la expansión monetaria emprendida por los bancos centrales abarata enormemente el coste medio de la deuda y hace sostenibles esos niveles de endeudamiento tan elevados. No obstante, como sabemos, todo en economía tiene un límite y éste se ha superado por la mayoría de los países que han renunciado a la disciplina presupuestaria en aras de luchar contra una crisis, la sanitaria, que podría haber fundido la economía global y habernos abocado a una cascada de quiebras comenzando por los propios Estados.

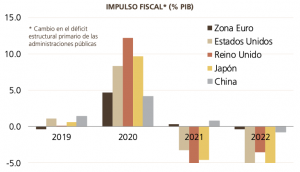

La prueba más evidente de lo anterior es que tras varios años de superávit, todas las zonas desarrolladas cuentan con déficit primarios (gastos e ingresos públicos sin contar los pagos de intereses de la deuda pública) como muestra el siguiente gráfico:

Fuente: FMI y UBS.

La fortaleza de la recuperación depende en gran parte de que hogares y grandes empresas recobren la confianza y gasten o inviertan el ahorro acumulado en 2020.

Las claves: consumo, inversión empresarial, reduccion/reordenación del gasto público y algo de inflación

La evolución de los factores que menciono en el antetítulo será determinante para evitar los impagos (o reestructuraciones, en su caso, ampliando plazos) en la deuda pública de los Estados. Aunque durante el presente año 2021 veamos crecer con fuerza a la mayoría de economías por el efecto base con el recesivo ejercicio precedente (menos en China), si no se adoptan medidas de control del gasto una vez superada la crisis del Covid, el consumo y la inversión privados y su consiguiente generación de impuestos no bastarán para que el sistema siga absorbiendo deuda indefinidamente.

Aunque los defensores de la Teoría Monetaria Moderna (TMM, también conocida por el acrónimo inglés MMT, Modern Monetary Theory) crean que la insolvencia y la bancarrota de un Estado no son posibles mientras éste pueda emitir su propia moneda, la idea de que es factible emitir deuda y pedir prestado eternamente sólo puede conducirnos a la ruina.

Asesórense bien y sean prudentes.