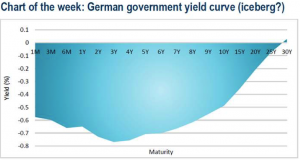

En el último informe semanal de Renta Fija de la gestora Columbia Threadneedle, siempre preciado documento sobre la evolución del mercado de bonos, se explicaba que la curva de tipos de interés alemana se está convirtiendo en un peligroso iceberg financiero con la parte del 30 años justo por encima de la línea de flotación del 0% y advertía sobre los peligros que se encuentran debajo.

Un peligroso iceberg

Recuerda el citado informe de Threadneddle que la mayor parte del resto de la curva se esconde por debajo de la superficie como refleja el gráfico a continuación:

Fuente: Bloomberg y Columbia Threadneedle Investment (datos a 14 de octubre de 2019).

En este contexto, puede sorprender menos que las cotizaciones de los bonos griegos también registraran recientemente rendimientos negativos. Verlo para creerlo tras lo sucedido hace unos años con Varoufakis y compañía.

Aunque se haya convertido en algo habitual, el hecho de ganar dinero por pedir prestado a los inversores (Alemania lleva haciéndolo desde marzo) supone una anomalía financiera que adultera el sistema económico de los países y que puede comportar serios contratiempos: al juntarse una baja inflación con un débil crecimiento, se perpetúa la situación de tipos negativos y avanzamos hacia la temida “japonización” económica (permanente bajo crecimiento sin inflación pese a tipos a cero/negativos). Si sumamos a lo anterior el envejecimiento de la población europea y la escasa productividad de su economía, el panorama se convierte en ¿aterrador?.

Lo que se espera del BCE esta semana: sin munición no hay más disparos

El próximo jueves 24 de octubre se reunirá de nuevo el BCE (la última reunión del mandato de Draghi) y difícilmente habrá novedades más allá de reiterar el discurso acomodaticio. No olvidemos que el paquete de estímulos monetarios anunciado en la reunión de septiembre todavía no se ha implementado:

- Escalonamiento del tipo de la facilidad de depósito (bueno para la banca)

- Nueva ronda de financiación TLTRO (también positivo para la banca y la fluidez del crédito en el sistema).

- Compras mensuales de deuda pública y corporativa no financiera (favorable para el precio de los bonos).

¿Puede hacer más el BCE? Muy poco y, además, podría hacer mayor el iceberg y sus potenciales efectos dañinos.

No todo es negativo, ni mucho menos

El paralelismo entre la economía de la Eurozona y el hundimiento en 1912 del barco Titanic al chocar con la parte sumergida de un iceberg no puede encajar mejor en el entorno actual. Sin embargo, a mi juicio, se advierten cada vez más elementos quepueden ayudar a Europa a mantenerse a flote:

- El riesgo de impago de un bono soberano no se divisa lo que asegura la financiación de los Estados.

- Mal que le pese a Boris Johnson, el Brexit va tomando un camino más racional.

- Dejando aparte la patética situación catalana, los procesos electorales acaecidos en varios países durante 2019 reflejan un retroceso del populismo.

- Los datos de producción en Alemania muestran cierta estabilización y a partir de noviembre mejorarán en comparación con los datos de hace un año.

- A lo anterior también contribuirá el acuerdo parcial entre China y EE.UU. que parece toma cuerpo.

- La demanda interna en la Eurozona sigue creciendo en línea con el potencial (aproximadamente +1,2% según datos del research de UBS) gracias a la sostenida creación de empleo, subidas salariales y favorables condiciones de financiación.

- Finalmente, el mayor gasto de algunos países con superávit presupuestario, como Alemania y Holanda, impulsará al menos las infraestructuras y los sectores ligados a la transición ecológica.

En definitiva, podemos afirmar que, a pesar de la contracción del comercio internacional y la menor demanda china de maquinaria y automóviles europeos, las favorables condiciones crediticias y la ausencia de graves desequilibrios macroeconómicos deberían de facilitar un crecimiento de la economía mundial cerca de su ritmo potencial y permitir a Europa superar la actual fase de desaceleración sin sufrir mayores daños. Así podríamos alejarnos del riesgo de la mencionada “japonización” y ver capacidad alcista en la renta variable europea.

Asesórense bien y sean prudentes.