Mientras varios de los mercados de renta variable mundiales alcanzan nuevos máximos, el foco de preocupación de gobernantes y medios de comunicación sigue centrado en la subida de los precios de la energía y el coste y trabas de los suministros, por un lado, y en el alza de la inflación, especialmente en los países desarrollados, por otro. Lo primero es en buena medida causa de lo segundo y este elemento, la inflación, sabemos que se mueve al alza y a la baja por diversas causas, la mayoría ligadas al comercio global. Sucede que se tiende a asumir que el dato de inflación condiciona enormemente la vida de las personas, lo cual es, a mi juicio, más que discutible. Me explicaré.

Por qué sube la inflación

Las subidas de precios acostumbran a producirse debido un a exceso de dinero circulando y a la revalorización de los activos financieros e inmobiliarios (famoso efecto riqueza tan ligado al consumo en EEUU) y en estos momentos confluyen una serie de variables que provocan que haya más dinero persiguiendo la misma cantidad de bienes y que éstos suban de precio.

Los Bancos Centrales con sus políticas monetarias ultra laxas (tipos a cero y compra de bonos) y los Gobiernos con su incremento de gasto masivo, ambas circunstancias ligadas a la necesidad de superar la crisis provocada por la pandemia (aunque no únicamente), han impulsado también la inercia del efecto inflacionista que estamos viviendo. La guinda al pastel de los precios altos la han puesto las materias primas – petróleo y gas fundamentalmente – y los conocidos cuellos de botella en las cadenas de suministro de muchos componentes y productos finales. Estos dos últimos factores han saltado con especial virulencia al despertarnos de golpe de la anestesia del Covid y pasar de consumir productos básicos vía e-commerce a querer comprar y hacer todo lo que no se había podido durante varios trimestres de restricciones. Comportamiento muy propio de la naturaleza humana.

Por qué no se hace más para combatirla

Las causas de la aparente inacción en la lucha contra la inflación son variadas, pero digamos para empezar que a los Gobiernos de los países desarrollados les viene bien en la actualidad que los precios suban. De hecho, los banqueros centrales, Powell en EEUU y Lagarde en Europa, que tienen como objetivo en sus estatutos mantener la inflación bajo control, no tienen ahora más remedio que verla como algo transitorio.

No olvidemos que el valor nominal de una deuda siempre es el mismo, pero su valor real varía con el cambio de la inflación o la deflación. La inflación actual minora el peso de la montaña de deuda pública que nos rodea en Occidente ya que la deuda vale cada vez menos en términos reales aliviándose su peso al reducirse el costo real del servicio de deuda y transfiriendo de esta manera capital de los ahorradores a los deudores (como un impuesto más).

Los Gobiernos también necesitan que el ritmo de crecimiento del PIB no decaiga (por eso mantienen el gasto masivo pese al incremento del déficit) y con él la generación de ingresos para el país, e igualmente requieren que los tipos de interés sigan bajos ya que en caso contrario podría ponerse en duda la capacidad de atender los citados compromisos de pago vinculados a la deuda pública y en esa tesitura la hecatombe en los mercados y en las economías sería de órdago.

El efecto real en los precios que pagamos

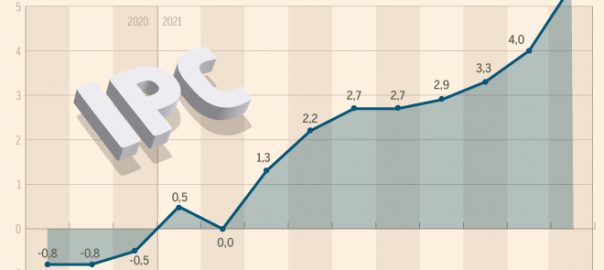

Aceptando como he mencionado que estamos ante un impuesto que indirectamente recauda el Estado por los efectos favorables que le comporta, la inflación es un indicador macroeconómico cuya evolución afecta de diferente forma a los ciudadanos. No voy a entrar aquí en analizar todos los componentes del IPC en la Eurozona y en EEUU (difieren notablemente en la inclusión o no del precio de la vivienda que en Europa – por ahora – todavía no se considera), pero sí dar un dato que resume claramente lo que hace subir de verdad la inflación del Euro: la alimentación, los alquileres, el transporte y la hostelería suponen casi dos tercios del total del índice. De ahí que alguien que tenga vivienda en propiedad, se desplace caminando y coma siempre en su casa sufre en menor proporción las subidas de precios que refleja la evolución de esa teórica cesta de la compra que busca integrar el consumo de las familias europeas. Todavía es más fuerte el sesgo si consideramos la reducida importancia de los sectores de ocio y cultura, alcohol y tabaco, comunicaciones y vestido y calzado, cuyo peso total en el indicador es de poco más del 18%. ¿Olvida la estadística a los consumidores más jóvenes y a los milennials? Eso parece.

Cosa distinta es el hecho de que el dato de inflación se tenga en cuenta para la actualización de las rentas en los contratos de arrendamiento de inmuebles o en las primas de seguros y sirva con frecuencia de referencia para la negociación salarial y para las pensiones. Otro foco de desigualdad.

Los mercados descuentan una inflación elevada durante más tiempo de lo que los banqueros centrales nos dicen

Me refiero fundamentalmente a los mercados de renta fija que en octubre han estado poniendo en valor la posibilidad de un entorno inflacionista más duradero: las expectativas de inflación a largo plazo en EEUU rozan máximos de 20 años y en Alemania son las más altas desde hace más de 10 años. Esto ha llevado a las rentabilidades de la renta fija, sobre todo de la de más calidad, a subir con fuerza y a los precios de los bonos, siempre en movimiento inverso al de la rentabilidad que ofrecen, a caer.

Salvo sorpresas en el corto plazo como una caída repentina del precio de la energía, una vuelta a la fluidez en el comercio global – transporte incluido – o una reaparición con fuerza del Covid, la situación descrita para la renta fija va probablemente a extenderse en el tiempo y va a complicar las carteras de muchos inversores, principalmente las de aquéllos acostumbrados a las tradicionales carteras 60% acciones/40% bonos (cuando las acciones se comportan mal, los bonos lo hacen bien y viceversa) en caso de que las correcciones en la renta variable que muchos analistas auguran acaben por llegar. Hay alternativas, por supuesto, analizando cada cartera e inversor.

Asesórense bien y sean prudentes.