Episodios de volatilidad como los que vivimos recientemente en las Bolsas de todo el mundo (caídas del -2% de media en una sesión) nos ponen de nuevo en alerta sobre a qué valoraciones nos enfrentamos en los mercados de acciones. El sentimiento, clave para los movimientos del corto plazo, se mantiene favorable (los indicadores de confianza así lo demuestran) mientras la pandemia, a pesar de los riesgos de variantes del virus, continúe decayendo. Pero si las cotizaciones bursátiles han subido demasiado o todavía les queda recorrido hasta la próxima corrección es otra cuestión de la que trataré a continuación.

Visión de mercado según el PER

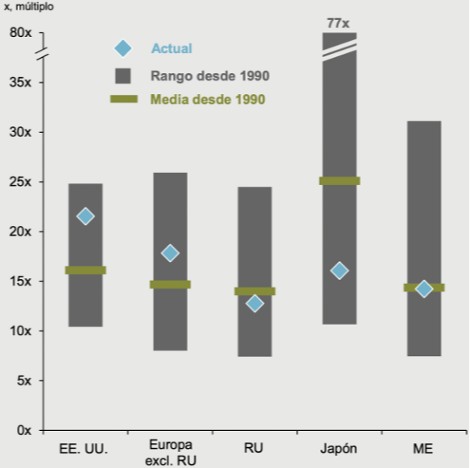

En la Guía de Mercados de junio pasado de JP Morgan Asset Management se mostraba el siguiente gráfico que pone en relación el precio de las acciones con sus beneficios esperados incluyendo cómo se ha movido esta relación desde 1990 en rango y su media y cómo está en estos momentos:

Fuente: J.P. Morgan Asset Management, IBES, MSCI, Refinitiv Datastream, Standard & Poor’s. Datos a 30 de junio de 2021.

Primera conclusión: las Bolsas más atractivas por valoración son en estos momentos y por este orden: Japón, las Bolsas Emergentes, Reino Unido, resto de Europa y, finalmente como la más cara de acuerdo con esta ratio precio/beneficios estarían las Bolsas estadounidenses.

El aumento de los beneficios esperado es todavía notable

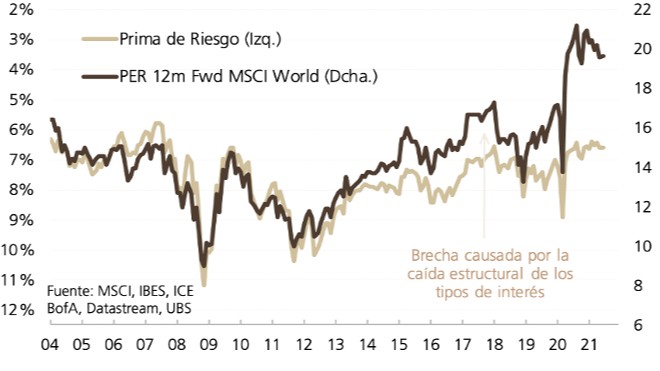

Así lo estima el último informe de Estrategia de Inversión de agosto 2021 de UBS CIO Global Wealth Management en el que se refleja que la mejora de expectativas y el mero paso del tiempo hacen que los beneficios a 12 meses escalen a la par de las cotizaciones y que los múltiplos (PER) se mantengan en rangos históricos. De ahí que las primas de riesgo (interés añadido para invertir en acciones sobre bonos) se muevan en media en torno al 6,6% como muestra el siguiente gráfico del citado informe:

Segunda conclusión: la prima de riesgo global de los mercados de acciones sigue por encima de la media y hace que el atractivo de las acciones sobre los bonos se mantenga pese a la subida del PER. En ello tiene mucho que ver, como también refleja el gráfico de arriba, la caída estructural de los tipos de interés y su esperado bajo nivel como explicaba en este blog la pasada semana.

Las carteras pueden mantener sus principales líneas de inversión sin olvidar la rotación sectorial

A pesar de que la inflación se modere en el futuro cercano, la probable alza paulatina de las curvas de tipos obliga a seguir dejando fuera de las carteras a los bonos de mayor calidad en beneficio de la renta fija de alto rendimiento, de la deuda subordinada bancaria y de los bonos flotantes.

Sigue siendo aconsejable mantener cierta sobreponderacion de renta variable manteniendo la exposición a sectores cíclicos – financieras, energía, construcción e infraestructuras – pero sin olvidar la revolución tecnológica que prosigue su curso y se inclina cada vez más hacia el cuidado de la salud, la inteligencia artificial, la transición energética y las tecnologías instrumentales como 5G y el internet de las cosas.

Finalmente, la presencia en cartera de inversiones en sostenibilidad e impacto es una obligación en una sociedad moderna y solidaria así como una vía para lograr un retorno diferencial.

Tercera conclusión: diversificación y plazo, no podía ser otra.

Asesórense bien y sean prudentes.