Nadie niega que estamos en la última parte del ciclo. Tampoco que las enloquecidas políticas del Presidente Trump podrían acelerar ese final. Y también es más que asumido que los mercados adelantarán tal suceso. Por ello, expondré a continuación qué distribución de activos considero más acorde para esta fase económica, buscando, claro está, rentabilidad y protección en función del cambiante contexto de los mercados.

Pesos por tipo de activo

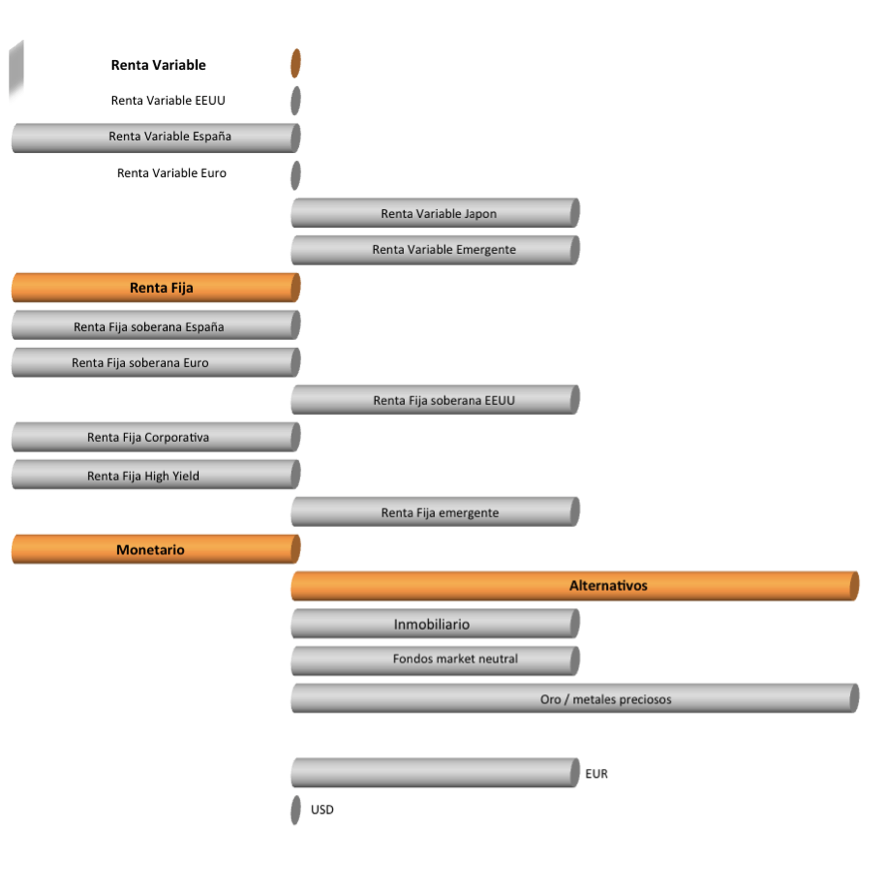

En coherencia con la visión macro expuesta, en el siguiente gráfico se muestra nuestra estrategia de inversión en estos momentos:

Fuente: iCapital AF EAFI.

Las barras hacia la derecha indican sobreponderación y hacia la izquierda infraponderación. En caso de visión neutral del tipo de activo, no hay barra sino una marca circular en el centro. Neutralidad comporta tener en cartera un peso de ese tipo de activo acorde con el nivel de inversión ligado al perfil de riesgo del inversor. Este aspecto, la acertada definición del perfil de riesgo, es de igual importancia, o incluso mayor en algunos casos, que la propia distribución de pesos en la cartera. La concreción de éstos variará dependiendo del nivel de riesgo que asuma cada inversor, siguiendo, lógicamente, las recomendaciones descritas más arriba. Por ejemplo, los activos de cobertura que se aconsejan en el cuadro deberían tener mayor presencia en una cartera con elevado peso de renta variable y menor cuando se trate de un inversor netamente conservador.

Varios vehículos de inversión para cada tipo y subtipo de activo

Para poder invertir adecuadamente en cada tipo y subtipo de activo es necesario contar con la mayor diversificación posible y de ahí la importancia de seleccionar con criterio profesional los mejores productos que existen en el mercado, tanto en fondos de inversión y Sicav como en ETF y valores directos (bonos y acciones), dentro de cada categoría de activos. Así conseguiremos también minimizar el “riesgo gestor” y modular favorablemente el riesgo específico de cada inversión y el propio riesgo de mercado.

Seguimiento y decisiones progresivas

Una cartera estática puede ser fuente de todo tipo de incidencias negativas si no es correctamente monitorizada y adaptada en el tiempo a las variaciones del entorno macro y a los cambios del propio inversor (a los 60 años no se asume el mismo riesgo que a los 30). Esto será objeto de otro post, quizás el próximo, último antes de vacaciones.

Asesórense bien y sean prudentes.