Recordaba recientemente en este blog cómo las carteras de la mayoría de inversores españoles están sujetas a horizontes temporales ultracortos. En el entorno de tipos a cero en que vivimos en la Eurozona, este enfoque cortoplacista dificulta enormemente la implementación de estrategias de inversión que puedan obtener rentabilidades claramente por encima de los tipos de interés oficiales. Expondré a continuación las ventajas de destinar parte de una cartera a una inversión con un horizonte temporal prefijado algo lejano y cómo hacerlo con un riesgo medido y no ligado, al menos directamente, a Renta Variable.

La diferencia de tipos EUR – USD y el coste de cobertura

Desde hace un tiempo, algunos gestores y asesores financieros están recurriendo a la curva del Dólar (USD) en búsqueda de rentabilidad. La diferencia en el nivel de tipos a favor de la divisa americana ronda el 2 – 3%, dependiendo del plazo al que se invierta. De este modo, la inversión en activos denominados en USD (en treasuries, por ejemplo) puede lograr un elevado plus de rentabilidad sobre la misma inversión en Euros, dado que la curva de tipos del EUR está en territorio negativo en los plazos cortos y culmina en un Bund con rentabilidad inferior al 0,20%.

El esquema inversor es totalmente válido pero sólo si acepta el riesgo divisa (EUR/USD); éste puede comportar que ese plus de ganancia invirtiendo en Dólar se pierda al cabo del tiempo si transformo lo invertido a EUR y éste ha subido con respecto al USD. Si mantengo el Dólar, la inversión es perfecta: diversifica la cartera y la protege (efecto refugio del USD en momentos de estrés). Pero si no se acepta el riesgo divisa por tener una fuerte aversión a la volatilidad, la cosa se complica ya que puedo perder dinero si cambio Dólares a Euros en un mal momento. La otra alternativa sería cubrir ese riesgo divisa, pero ello comportaría un coste que anularía la diferencia de tipos favorable al Dólar.

Los tipos del Euro no van a subir en un tiempo

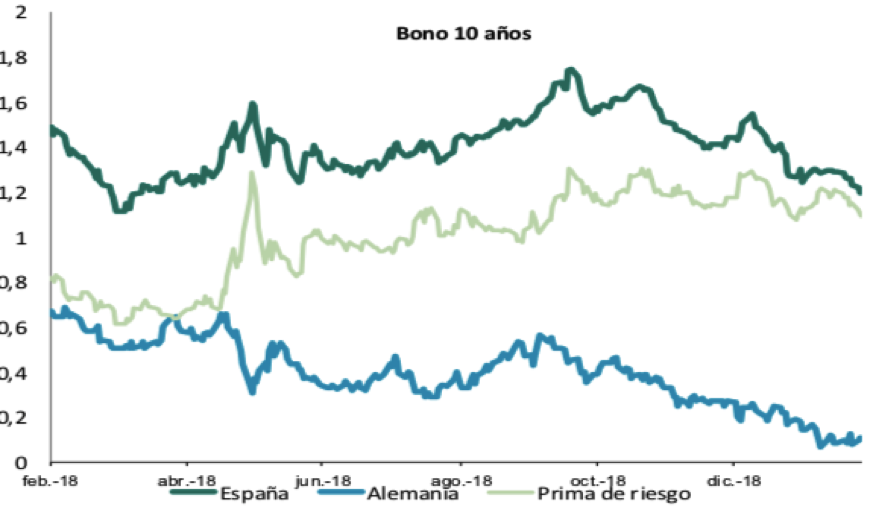

El consenso de analistas considera que, vista la debilidad de la economía europea, la subida del tipo de interés oficial del Euro ya no se atisba para 2019 y en 2020 lo más probable es que los tipos de referencia del EUR sigan a un nivel similar, es decir, bajísimos. El siguiente gráfico muestra dónde estamos ahora a estos efectos en el momento actual (bono 10 años alemán, español y prima de riesgo de éste último):

Fuente: Banca March.

Invertir en una cartera de bonos a vencimiento

La situación descrita obliga a buscar alternativas. Una de ellas consiste en la adquisición de manera directa o a través de un fondo de inversión (esta vía es más accesible y eficiente para la mayoría de inversores), de una cartera de bonos diversificada con vencimiento medio entre 5 y 6 años y cuyos spreads (margen añadido sobre los tipos de referencia marcados por el gráfico de arriba) sean lo suficientemente amplios para dotarnos de una expectativa de rentabilidad razonable. Esta estrategia permite, además, limitar y relativizar el riesgo de Duración(caídas en el precio de los bonos debidas a subidas de los tipos de interés).

Para lograr el objetivo expuesto, conviene alinear el horizonte temporal del inversor con el vencimiento medio de la cartera de bonos, si bien esto no es necesariamente indispensable ya que cabe, incluso, una gestión activa de la posición (venta de ésta en caso de apreciación significativa de los bonos en cartera por ulteriores caídas de los tipos de interés de plazos y riesgos de emisor equivalentes). No olvidemos tampoco que esos títulos de Renta Fija van a pagar de manera recurrente un cupón hasta su vencimiento (excepto en caso de default o impago por parte del emisor) que va a acrecentar el valor de la cartera (y del fondo si la inversión se ha hecho a través de este vehículo) y ello aunque los tipos y los spreads no varíen o lo hagan mínimamente.

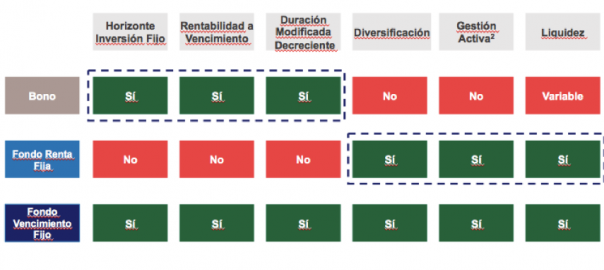

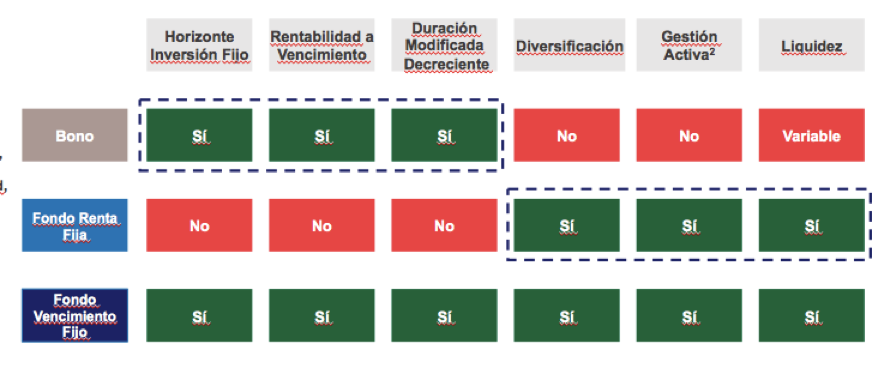

El siguiente cuadro muestra una comparativa de alternativas para lograr la exposicióndescrita y una combinación de ventajas, en un contexto de incertidumbre y volatilidad como el actual, invirtiendo con un horizonte de inversion establecido:

Fuente: La Française Group.

Cartera con buena rentabilidad de partida y muy diversificada

Para lograr que la cartera de bonos tenga una rentabilidad de partida atractiva en términos comparativos con otras inversiones similares, es imprescindible bajar el nivel de calidad crediticia de los emisores escogidos, lo que no significa elegir emisores dudosos. Esto fue misión imposible durante buena parte de 2018 pero las caídas de precios de la renta fija durante la última parte de ese año han dejado un marco más favorable para poder adquirir carteras de bonos de alto rendimiento con rentabilidades medias del 4 – 5%, especialmente en el caso de los bonos europeos.

Al tratarse de emisores privados y, en general, de calidad crediticia BBB o por debajo, la correcta selección de las empresas y una elevada diversificación de emisores son claves. No obstante, nos encontramos en la actualidad en niveles de default o impago históricamente muy bajos y la reducida probabilidad de tener una recesión en los próximos años (evento asociado por excelencia a impagos) favorece la estrategia. Una correcta selección de gestor y vehículo de inversión harán el resto.

Asesórense bien y sean prudentes.