Asistí el mes pasado a un seminario sobre renta fija que la gestora Fidelity organizaba en Londres y al que tuvo a bien amablemente invitarme. Es cierto que son tiempos difíciles para hablar de un tipo de activo cuyas rentabilidades se mueven en torno a sus mínimos históricos en casi todas las divisas de los países desarrollados, especialmente en euros, y cuyo ratio rentabilidad/riesgo mantiene desde hace tiempo una llamativa y adversa asimetría que no acaba de definirse en la práctica. Lo anterior no debe ocultar la ineludible obligación de seguir invirtiendo en Renta Fija en las carteras y, si lo hacemos bien, obtener rentabilidad de ella.

Los tipos del Euro siguen bajos y la burbuja de la renta fija no explota

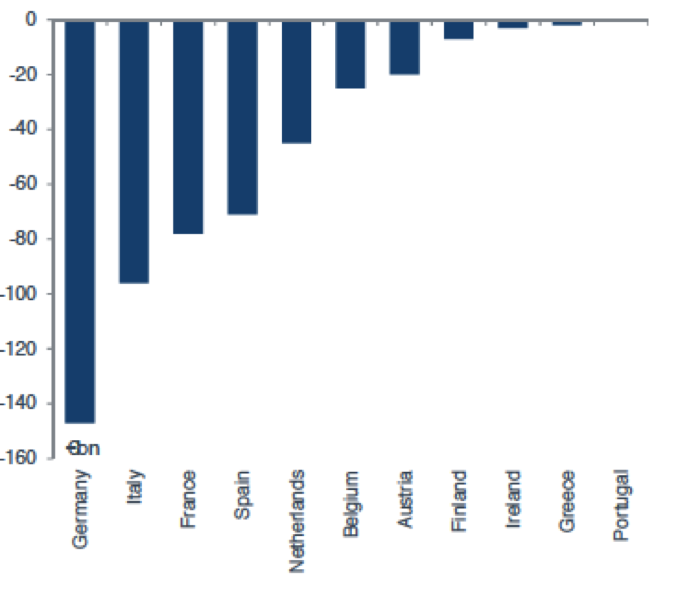

He contado varias veces en este blog que las burbujas no pueden denominarse como tales mientras no exploten. Hasta entonces, sólo son excesos en los precios que pueden quedarse en recalentamientos que progresivamente van enfriándose. La falta de oferta de bonos en el mercado apoya esta última visión y se refleja en el siguiente gráfico que muestra, diferenciando por país, hasta dónde llega la escasez de deuda pública en la Eurozona (teniendo en cuenta vencimientos, cupones y compras del BCE) y que se cifra en casi 500.000 millones de euros.

Fuente: Fidelity International, JP Morgan “ECB QE: all the numbers updated” 4 abril 2017.

No cabe duda de que esta situación ayuda, hasta el momento, a sostener los precios de los bonos.

La inflación en Europa ya está volviendo

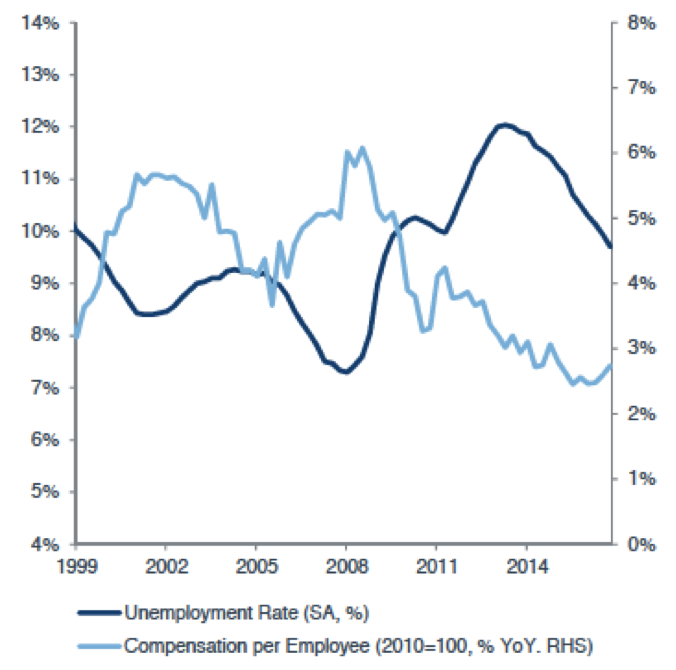

Vista la progresiva recuperación del crecimiento en la Eurozona (España a la cabeza) y la normalización del precio del crudo, la causa fundamental que está frenando una vuelta más firme de la inflación es el bajo crecimiento de los salarios, como describe este gráfico que refleja el descenso del paro (azul oscuro) y la evolución de los salarios (azul claro).

Fuente: Fidelity International y Bloomberg, abril 2017.

Pese a la dispar y aparentemente contradictoria evolución de salarios y desempleo, se confirma el repunte de la inflación de la Eurozona: el IPC elevó su crecimiento en abril hasta el +1,9% interanual desde el +1,5% anterior y la tasa subyacente superó las expectativas al crecer un +1,2% interanual desde el +0,7% anterior.

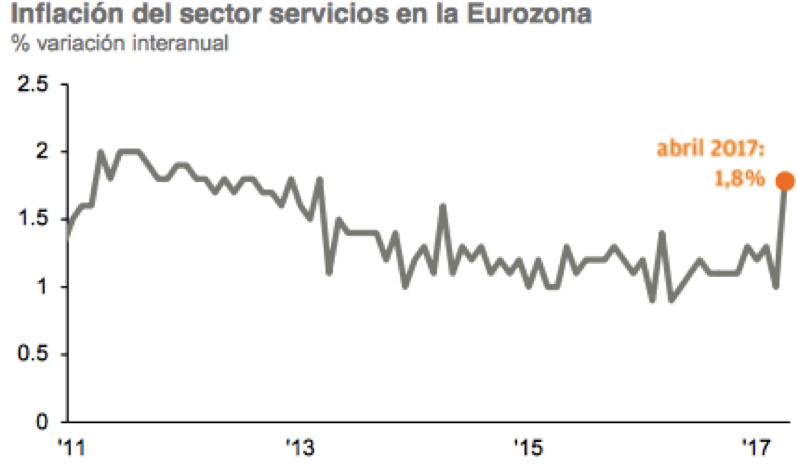

A este respecto, me parece especialmente llamativo el comportamiento del IPC del sector servicios que nos recuerda JP Morgan:

Fuente: JP Morgan.

Si esta pauta de crecimiento de la inflación se mantiene, aumentará la probabilidad de que el BCE comience a reducir su programa de compras de bonos (quantitative easing) lo que podría impulsar al alza las Tires de los bonos gubernamentales (haciendo caer sus precios) y fortalecer al Euro.

Recordar las funciones de la renta fija en una cartera

Conviene recordar que la renta fija que se posea debe cumplir siempre tres funciones:

- Protección para asegurar la preservación del patrimonio.

- Generación de ingresos.

- Diversificación de fuentes de rentabilidad.

El actual entorno de tipos de interés aconseja reducir la duración media de la cartera de bonos (vencimientos más cortos) y centrar la inversión en fondos de renta fija a corto en euros. No obstante, esta medida tiene dos efectos indeseados: minora el nivel de ingresos generados (los tipos de interés en plazos más cortos ofrecen menor rentabilidad) e incrementa la correlación con la Renta Variable. Se incumplen con ello las citadas funciones que tiene que desempeñar la renta fija en una cartera de inversión.

El mejor enfoque inversor mientras se desarrollan los acontecimientos

Partiendo del escenario descrito y que considero el más probable para la renta fija en euros (progresiva caída en sus precios durante la segunda parte del año por los datos de inflación y el endurecimiento de la política del BCE), la compra con un enfoque tradicional (comprar y mantener) de este tipo de activo todavía no tiene sentido salvo planteamientos de cobertura por riesgos extremos.

Mientras se desarrollan los acontecimientos en el mercado, es necesario un enfoque flexible y global por lo que suscribo los elementos que Fidelity considera indispensables en la orientación que ahora debe sustentar una cartera de bonos de un fondo de inversión:

- Diversificar las fuentes de duración (los bonos de financieras y los emitidos en zonas emergentes tienen mucho que aportar).

- Utilizar renta fija privada para compensar el riesgo de duración con su mayor retorno.

- Incluir bonos ligados a inflación.

Si además encuadramos lo anterior en el marco de una cartera multiactivo equilibrada, el balance será todavía más favorable. En este sentido se movían varias de las ideas de inversión para el 2T-2017 que exponía aquí hace unas semanas y así parece que está avanzando este pujante, al menos por ahora, segundo trimestre del año en los mercados financieros que obliga, cada vez más, a no dejar de lado a este tipo de activo, la Renta Fija.