Los crecientes riesgos geopolíticos y las bajas rentabilidades de la renta fija impulsan el atractivo de las inversiones alternativas, entendiendo por éstas a aquéllas no directamente ligadas a los mercados financieros de acciones y bonos. Los máximos bursátiles en Estados Unidos también crean un ambiente de temor por eso de que más dura podría ser la caída. Dentro de estas inversiones alternativas el denominado capital riesgo o capital privado (private equity en su terminología inglesa) es probablemente en estos momentos el tipo de inversión con mayor auge y presencia en las carteras de muchos inversores.

Industria destacada en España

La inversión en empresas no cotizadas y su vehiculización a través de fondos de inversión son los componentes que están en la base de la industria del capital riesgo. La capacidad que ésta tiene como vía de financiación extrabancaria y como elemento dinamizador de sectores de la economía, sobre todo de los más incipientes en su desarrollo, hacen que su existencia sea hoy en día indispensable para una economía moderna.

Sin embargo, su enfoque en España no siempre había sido positivo debido a la escasa competencia de algunos gestores con frecuencia ligados al sector público que amparaban intereses espurios y escondían comisiones y costes personalistas. Creo que esa visión está ya superada y ello se debe al planteamiento altamente profesionalizado que la industria del capital riesgo ha logrado en España (firmas como Arcano o Altamar así lo demuestran) y, como sucede en otros tipos de inversión, a la llegada a nuestro país de fondos internacionales con larga tradición en esta actividad.

Mensaje aperturista de la CNMV

El hecho de que las inversiones en capital riesgo no cuenten con un mercado organizado, no cotizan pues, y sean altamente ilíquidas, ha vedado el acceso de los inversores minoristas a este tipo de activo (el capital riesgo debe considerarse como un asset más en una cartera de inversión). Pese a ello, su auge en España es imparable y se crean cada vez más fondos que, bien participando directamente en empresas o bien como fondo de fondos, facilitan un acceso a este tipo de inversión de manera diversificada y eficiente.

Lo anterior incitaba director general de entidades de la CNMV, José María Marcos, se mostrara recientemente partidario de flexibilizar el acceso de los inversores minoristas a vehículos de inversión ligados al capital riesgo. Para ello, planteaba una reducción del mínimo a invertir hasta 10.000 euros desde los 100.000 euros por inversión que se exigen en la actualidad.

Características idóneas para ser parte de una cartera

Debido a su iliquidez (el plazo habitual de esta inversión es como mínimo de 7 – 8 años) y a su nivel de riesgo (se adquieren acciones de empresas no cotizadas), el private equity no es un activo apto para cualquier inversor. No obstante, sus especiales características lo hacen muy adecuado para aquellas carteras con suficiente tamaño y que aceptan la presencia de activos ilíquidos. Entre sus rasgos diferenciales está su baja correlación con los activos de inversión tradicionales (monetario, bonos y acciones), lo que hace que sea una inversión especialmente favorable en momentos de incertidumbre.

Además, una correcta elección del gestor y del momento de entrada (el timing, como en otras inversiones de riesgo, es también aquí fundamental) puede llevarnos a conseguir rentabilidades superiores a las de la Renta Variable y la Renta Fija que incrementen el retorno global de la cartera y doten a ésta de un mejor perfil de rentabilidad/riesgo y de mayor estabilidad en su valoración.

La identificación de buenas gestoras y estrategias es la clave

La especial naturaleza del private equity basada en el análisis de la conveniencia de entrar en el accionariado de una empresa no cotizada, acentúa la necesidad de identificar a los mejores gestores y estrategias de inversión. En otro post analizaré éstas que pueden ser muy variadas ya que van desde el denominado venture capital (financiación de compañías en fase de crecimiento o start-ups con elevado potencial y riesgo) hasta operaciones de Management Buy Out (MBO) que consisten en la compra de un negocio por parte de su propio equipo directivo, y todo ello centrándose en un solo sector (tecnología, infraestructuras, etc.) o con un enfoque multisectorial.

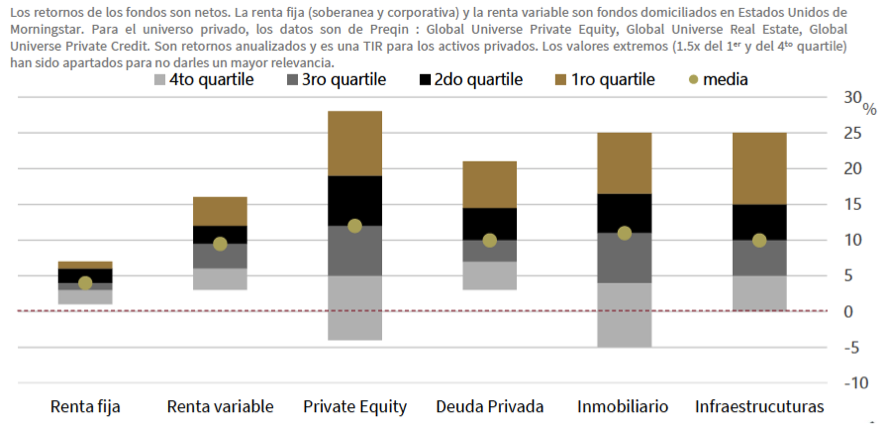

La citada exigencia de contar con los mejores los mejores equipos y fondos para conseguir buenos retornos se pone de manifiesto en el siguiente gráfico:

Fuente : Cedrus&Partners, BlackRock Investment Institute. Datos de Morningstar Reuters, Lipper TASS y Preqin (oct-2017).

En este análisis de rentabilidades de los distintos tipos de activos que indica dónde se posiciona cada categoría de fondos distribuyendo ésta en cuatro cuartiles o percentiles, se muestra como el private equity tiene un riesgo incremental por su especial dispersión de resultados y lo fácil que es, por tanto, errar en la elección del fondo. A diferencia de las Bolsas, donde indexándose puede bastar, la inclusión del capital riesgo en una cartera requiere un examen pormenorizado de cada fondo y de sus gestores.

Asesórense bien y sean prudentes.