Conforme nos adentramos en la última parte del año, el temor de muchos inversores hacia la renta variable se incrementa. Llegará un momento en que la Bolsa corregirá con fuerza. No sabemos cuándo, pero sucederá. La corrección comenzará por la Bolsa estadounidense (en máximos históricos) y ésta contagiará al resto. Hoy comienza una semana clave con la reunión de la Reserva Federal.

La FED y sus tipos de interés

El ciclo expansivo de la economía estadounidense que va para 8 años podría estar llegando a su final. Creo que su prolongación depende principalmente de la posible aprobación de la reforma fiscal por parte de la “Administración Trump”. Esa reforma y el impulso de la confianza a ella ligado también determinarán en gran medida el devenir de la cotización del Dólar.

Pese a las últimas subidas de la FED, los tipos de interés continúan siendo muy bajos comparados con sus tasas históricas y, por lo tanto, las acciones todavía no están caras en relación con la renta fija. Pero todo tiene un límite. Mientras la Reserva Federal maneje bien el tempo de las subidas de sus tipos de intervención y la reducción de su balance, minorando las compras de bonos y dejando que amorticen las emisiones sin renovar la posición, la Bolsa en EEUU aguantará.

Esta semana, con la nueva reunión del regulador americano, asistiremos a un episodio más en este camino emprendido por la FED hacia la normalización de su política monetaria. Ésta es clave para la economía mundial y, por supuesto, para la renta variable, pues un parón de la economía americana provocaría una caída de las bolsas globales. Las miradas hacia la FED se intensifican cuando se conoce el alto nivel de apalancamiento de las empresas estadounidenses y las dificultades que éstas podrían tener en caso de que las subidas de tipos se produjeran de forma demasiado rápida.

La tecnología: ¿posible burbuja?

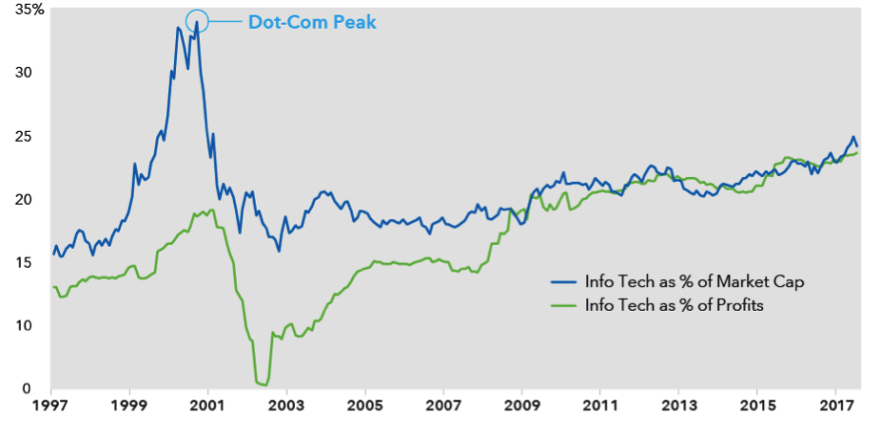

La gestora americana Capital Group planteaba en un reciente análisis hasta qué punto los precios de las compañías tecnológicas en EEUU eran sostenibles y comparaba la generación de beneficios del sector tecnólogico en el año 2000 y ahora.

Fuente: Factset, Standard & Poor’s, a 30 junio 2017

La conclusión de Capital Group es que, a diferencia de lo sucedido con el estallido de la burbuja puntocom, actualmente, los beneficios sí que están alineados con la fuerte alza de las cotizaciones en el sector tecnológico y que las perspectivas de crecimiento a largo plazo de las compañías que lo componen parecen sostenibles.

Veremos. En todo caso, sean prudentes.